インボイス制度、ちいさなパン屋は登録すべき?【パン屋が知っておくべき知識④】

これまでパン屋が知っておくべき知識として「電子帳簿保存法」と「特定商取引法」について解説してきました。

最後は「インボイス制度」。少し前に世間がずいぶんザワザワしましたよね。

この記事ではちいさなパン屋の立ち位置的なことも含めて、解説していけたらと思います。

インボイス制度とは

インボイス制度。正式名称を「適格請求書等保存方式」といいます。

2023年10月1日から日本ではじまった消費税の新しい仕入れ税額控除の仕組みです。

インボイス制度は、消費税の納税額を計算する際に、適格請求書(インボイス)という請求書があると仕入れにかかった消費税を差し引くことができる制度のこと。

逆にいえば”その控除を受けるには適格請求書が必須になる”ともいえます。

その書類が大変かつめんどくさいから、一時期話題になっていたのです。

そもそも消費税の仕組みがポイント。消費税は仕入れや経費で支払った消費税を差し引いて納税する「仕入れ税額控除」という仕組みです。

消費税は事業者すべてに課されているものではありません。

免税事業者という消費税の納税義務がない事業者も存在しており、これまでなら課税事業者は相手が免税事業者でも仕入れ税額控除ができていました。

しかしインボイス制度では「課税事業者が仕入れ税額控除を受けるためには適格請求書発行事業者が発行するインボイス(適格請求書)が必要になった」のです。

つまりはこういうこと。

- 課税事業者は相手が課税事業者じゃないと不便

- 免税事業者は課税事業者にとっては厄介な存在に

もしかしたらこう思うかもしれません。

ならみんな課税事業者になればいいんじゃない?

そうなると消費税を納める義務が生じてきます。

「消費税は納めたほうがいいだろ!」と思いますよね。そのあたりを考えていきましょうか。

消費税の納税義務基準は一般的に課税売上が1000万円を超えた場合となります。

例えば売り上げが月20万円程度のパン屋の場合。わかりやすく活動日数でいうとイベント出店が週1程度ですね。

この場合は年間の売上は240万円程度。1000万円には遠く及びません。この状態で消費税を納めるとなると、なかなかの負担となります。

試しに計算してみましょうか。

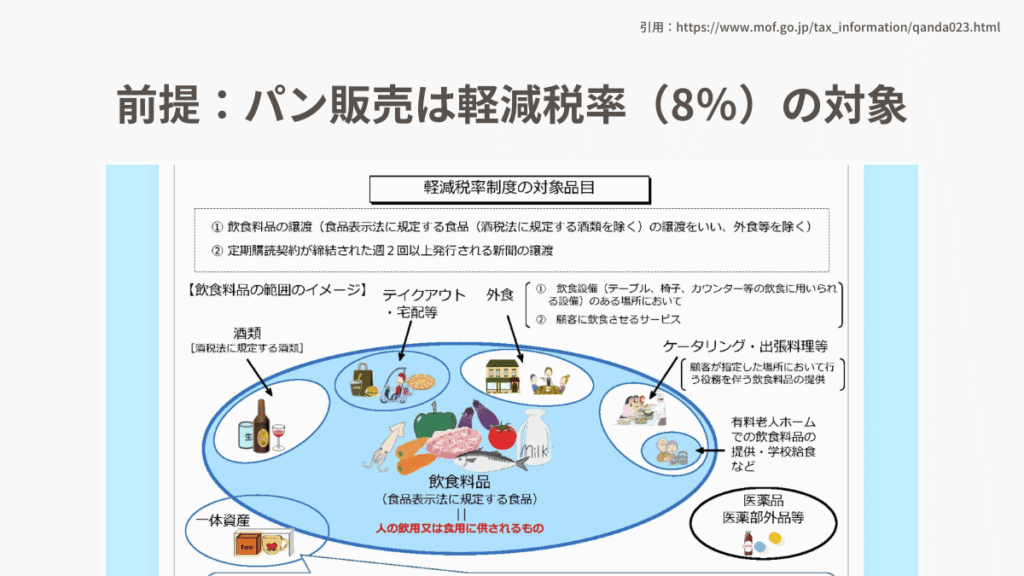

前提としてパン販売は軽減税率の対象となります。消費税率は8%。

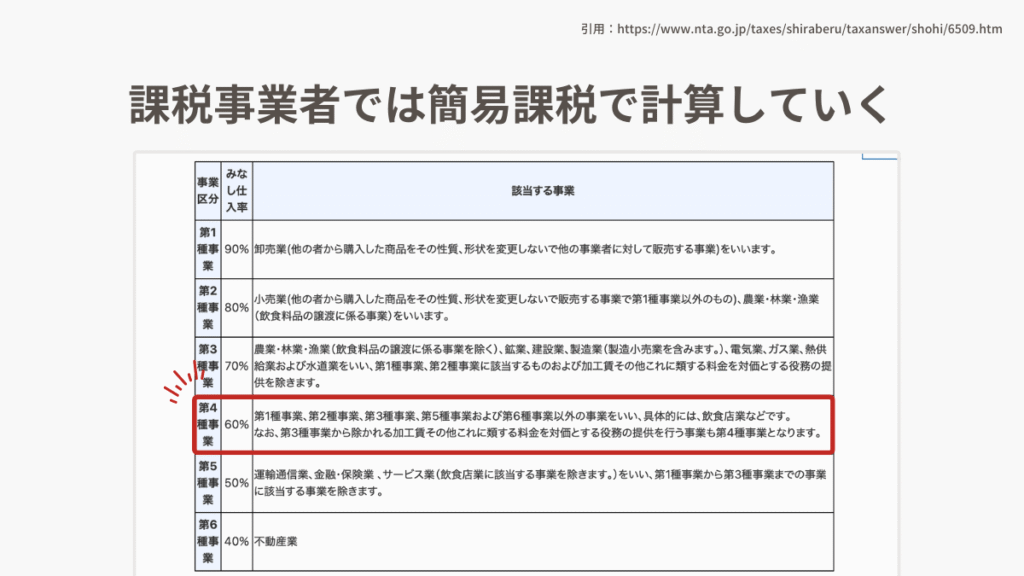

課税事業者になると消費税の計算方法は主に「簡易課税」をとることになります(年間売上5000万円以下の事業者の場合)。

この場合、業種ごとに定められた「みなし仕入れ率」を掛けて、納める消費税を計算します。

パン屋は「製造業」に該当するため、みなし仕入れ率は60%(第4種事業)。

売上にかかる消費税は8%。月20万円の売上として計算してみましょう。

20万円×8%=16000円(売上にかかる消費税)

これが12ヶ月分になると……。

16000円×12ヶ月=192000円(年間売上にかかる消費税)

仕入れにかかる消費税率は「みなし仕入れ率」でしたね。これは実際の仕入れ税額を考慮しない計算方法です。みなし仕入れ率は60%でした。

では計算していきましょう。

売上にかかる消費税(年額)にみなし仕入れ率を掛けていきます。

192000円×60%=115200円(控除額)

これで数字が出揃いました。

ものすごーくざっくりとですが、月20万円の売上があるパン屋が課税事業者になった場合の納める消費税額がこちら。

192000円ー115200円=76800円(納める消費税額)

「そんなもんか」と思うのか「うわぁ」と思うかはお店によるかと思います。

ただ売上から純利益が出るわけで、純利益に8万円近く影響が出ると思うと大きい。

しかも今は月平均20万円と計算しているわけで、ずっとつづくとも限りません。売れる時期もあれば、売れない時期もある。コンスタントにずっと売れるとは思えませんよね。

もし納品等で取引相手が100%課税事業者の場合、課税事業者にならないと契約打ち切りの可能性があります。

なかなか純度100%で納品だけというお店は少ないと思いますが、その場合は課税事業者にならないと存続できないですよね。

ただ一般的にはパン屋の販売は「企業対個人」。これを”BtoC取引”といいます。

Bは企業(Business)、Cは一般消費者(Customer)。”企業と一般消費者の取引”という意味です。

パン屋は一般的に個人のお客さんに販売するBtoC取引。ほかの職種だと美容院や旅行の予約などもBtoC取引です。

インボイス制度は”課税事業者と免税事業者の組み合わせ”だといろいろ面倒なことが生じてきますが、免税事業者と個人の組み合わせの場合は現状維持(免税事業者)のままでも問題はありません。

むしろ課税事業者になることで消費税の納税分、利益の減少になります。

ここでこんなことが気になってきませんか?

ネットショップで販売している場合はどうなるの?

minneなども含めてこれらのプラットホームは「個人が手づくりの作品を販売する」ものとなります。

パン屋は個人のお客さんが相手であり、ここにインボイスは関係してきません。

プラットホーム側はインボイスを発行してくるのですが、それはパン屋側が仕入れ税額控除を受けるための話となり自分のお客さんにインボイスを出す話とは無関係。

万が一minneなどでのお客さんが課税事業者であれば話はかなりますが、個人のお客さんがインボイスの発行を求めてくることはほとんどありませんよね。

なので小規模の場合(年間売上1000万円未満)、ネットショップ運営において”インボイスは関係ない”となります。

最後に結論をまとめておきましょう。

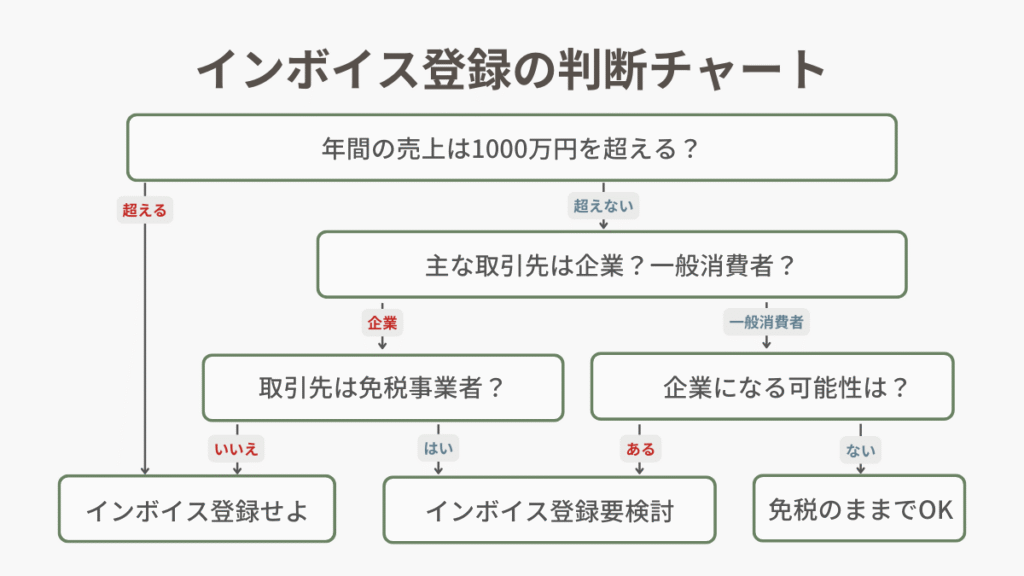

いろいろごちゃごちゃと解説したので混乱するかと思いますので、ちょっとしたチャートをつくってみました。ものすごく簡潔にしているので、参考程度に留めていただきご自身の正式な決断はゆっくり考えてみてください。

ここからお分かりいただける通り、月20万から40万円程度の売上を目指すパン屋の場合で、主な顧客が一般消費者である限りはインボイス制度の登録はしなくてもよいでしょう。

わたしが紹介している「おうちパン屋」ではおそらくほとんどの方が、免税事業者のまま様子を見ていいかと思います。

将来的に課税事業者が取引相手のメインになる場合はまた変わります。状況に合わせて柔軟に対応していってください。

これらも個々のお店で事情が異なります。不安なことがあれば専門家に相談してくださいね。

以上、インボイス制度についての解説でした。

今回のまとめ

3本にわたり「パン屋が知っておくべき知識(法律編)」をお送りしてきました。

内容モリモリでしたね!

インボイスはさておき、電子帳簿保存法も特定商取引法もちいさなパン屋に関わってくる法律となります。

名前を聞くと難しそうだな……と思ってしまいますが、こうやって話を聞いてみると「なんだ、当たり前なことか」と思えるかと。

今後もそういった”つい拒絶しそうなこと”に焦点を当てながら、パン屋運営がより楽しく、より穏やかでいられるような話ができたらと思っています。

次回は「パン屋に必要な道具・備品」です。